mars 13, 2019

Votre activité en tant qu’intermédiaire se développe et vous envisagez de commencer à vendre des produits d’assurance de OneLife hors de votre marché d’origine ? Mieux, pour répondre aux besoins d’une clientèle de plus en plus mobile vous envisagez de vous développer à l’étranger ? Quelles possibilités s’offrent à vous ?

Ça, vous le savez déjà :

L’activité de distribution d’assurances (anciennement intermédiation en assurances) est une activité fortement régulée. Tout courtier ou agent d’assurances doit disposer d’un agrément de la part de l’autorité de contrôle et de régulation avant de pouvoir exercer ses activités. Une fois obtenu ledit agrément, tout courtier d’assurances possède un passeport européen (depuis la troisième directive assurance-vie du 10 novembre 1992) lui permettant d’agir dans un autre Etat membre de l’Union Européenne sans être établi dans cet Etat (principe de la libre prestation de services). Cela signifie que le courtier n’a pas à avoir un établissement fixe d’affaires pour pouvoir servir des clients hors de l’Etat membre dans lequel il est établi.

C’est également ce régime de la libre prestation de services qui permet à OneLife de proposer ses produits d’assurance-vie luxembourgeois à la souscription dans l’Union Européenne.

Cependant, pour OneLife comme pour les intermédiaires en assurances, certaines conditions sont à respecter avant de pouvoir agir dans un autre Etat de l’espace économique européen.

Ce que vous ne saviez peut-être pas:

Les deux régimes permettant la distribution d’assurances à l’étranger sont le libre établissement et la libre prestation de services, chacun ayant des avantages et des inconvénients, voici une présentation rapide de ces deux régimes.

- La libre prestation de services

Si vous êtes inscrit auprès de la FSMA (Financial Services and Markets Authority) (Belgique), du CAA (Commissariat aux Assurances) (Luxembourg) ou de l’ORIAS (Organisme pour le Registre unique des Intermédiaires en Assurance) (France), vous disposez alors du passeport européen. Afin de pouvoir vendre des produits d’assurance dans un autre marché (Etat membre) que celui dans lequel vous êtes établi, vous pouvez choisir d’exercer dans cet autre marché en libre prestation de services.

Par exemple, pour un intermédiaire français, les articles L 515-1 et suivants du code français des assurances règle la procédure à suivre pour demander une extension d’agrément sur un marché étranger :

- Tout intermédiaire d’assurance ou de réassurance ou tout intermédiaire d’assurance à titre accessoire immatriculé en France qui envisage d’exercer une activité pour la première fois sur le territoire d’un autre Etat membre en vertu du régime de libre prestation de services transmet les informations suivantes à l’organisme qui tient le registre mentionné au I de l’article L. 512-1 (l’ORIAS) :

1° Son nom, son adresse et son numéro d’immatriculation ;

2° L’Etat membre ou les Etats membres dans lesquels il envisage d’exercer son activité ;

3° Parmi les catégories d’intermédiaires, celle au titre de laquelle il entend exercer et, le cas échéant, le nom de toute entreprise d’assurance ou de réassurance qu’il représente ;

4° Les branches d’assurance concernées, s’il y a lieu.

– L’organisme qui tient le registre mentionné au I de l’article L. 512-1 communique les informations mentionnées au I, dans un délai d’un mois à compter de leur réception, à l’autorité compétente de l’Etat membre d’accueil. Cet organisme informe par écrit l’intermédiaire d’assurance ou de réassurance ou l’intermédiaire d’assurance à titre accessoire que l’autorité compétente de l’Etat membre d’accueil a reçu ces informations et qu’il peut commencer à exercer son activité dans cet Etat. Le cas échéant, cet organisme indique au même moment à l’intermédiaire que les informations concernant les dispositions d’intérêt général applicables à l’activité envisagée dans l’Etat membre d’accueil sont publiées par les autorités compétentes de cet Etat, et que l’intermédiaire doit respecter ces dispositions afin de pouvoir commencer à y exercer ses activités.

La loi luxembourgeoise sur le secteur des assurances en ses articles 293 et 293-1 et l’article 269 de la loi belge du 4 avril 2014 relative aux assurances prévoient les mêmes dispositions :

Extrait de l’article 269 de la loi du 4 avril 2014 :

- 1er. Tout intermédiaire d’assurance, tout intermédiaire d’assurance à titre accessoire ou tout intermédiaire de réassurance inscrit en Belgique qui envisage d’exercer une activité pour la première fois sur le territoire d’un autre Etat membre en vertu du régime de libre prestation de services, en avise préalablement la FSMA, dans la forme et selon les modalités que celle-ci détermine.

La FSMA communique les informations visées à l’alinéa 1er, dans un délai d’un mois à compter de leur réception, à l’autorité compétente de l’Etat membre d’accueil.

La FSMA, après que l’Etat membre d’accueil en a accusé réception, informe par écrit l’intermédiaire concerné que l’Etat membre d’accueil a reçu les informations et que l’intermédiaire peut commencer à y exercer ses activités.

L’intermédiaire d’assurance, l’intermédiaire d’assurance à titre accessoire ou l’intermédiaire de réassurance visé à l’alinéa 1er doit respecter, dans l’exercice de ses activités dans l’Etat membre d’accueil, les dispositions légales et réglementaires applicables dans cet Etat membre aux intermédiaires d’assurance, intermédiaires d’assurance à titre accessoire et intermédiaires de réassurance pour des motifs d’intérêt général. La FSMA indique à l’intermédiaire concerné où il peut trouver les dispositions d’intérêt général de l’Etat membre concerné qui lui sont applicables.

Le registre indique dans quels Etats membres l’intermédiaire opère en vertu du régime de libre prestation de services.

2. Le libre établissement

Le régime de libre établissement est la liberté pour tout acteur agréé dans un Etat membre de pouvoir s’établir dans un autre Etat membre de l’UE. C’est-à-dire qu’un intermédiaire agréé peut établir une présence permanente via la création d’une succursale ou d’un bureau (un établissement stable) dans un autre Etat membre moyennant le respect d’une procédure particulière prévue à l’article L 515-3 du code des assurances français, l’article 291 de la loi luxembourgeoise sur le secteur des assurances et l’article 270 de la loi belge relative aux assurances.

Par contre, cela ne concerne pas la création d’une filiale (une société) dans cet autre Etat membre qui devra obtenir un agrément particulier de l’autorité de contrôle de l’Etat d’accueil afin d’exercer les activités de distribution d’assurances.

La procédure prévue est similaire dans les 3 pays et prévoit :

Extrait de l’article L 515-3 du code français des assurances:

- Tout intermédiaire d’assurance ou de réassurance ou tout intermédiaire d’assurance à titre accessoire immatriculé en France qui envisage d’établir une succursale ou une présence permanente sur le territoire d’un autre Etat membre en vertu du régime de libre établissement en informe l’organisme qui tient le registre mentionné au I de l’article L. 512-1 et transmet à ce dernier les informations suivantes :

1° Son nom, son adresse et son numéro d’immatriculation ;

2° L’Etat membre sur le territoire duquel il envisage d’établir une succursale ou d’assurer une présence permanente sous une autre forme juridique ;

3° Parmi les catégories d’intermédiaires, celle au titre de laquelle il entend exercer et, le cas échéant, le nom de toute entreprise d’assurance ou de réassurance qu’il représente ;

4° Les branches d’assurance concernées, s’il y a lieu ;

5° L’adresse, dans l’Etat membre d’accueil, pour toute correspondance concernant la communication de documents ;

6° Le nom de toute personne responsable de la gestion de la succursale ou de la présence permanente.

– Sauf si l’organisme qui tient le registre mentionné au I de l’article L. 512-1 a des raisons de douter de l’adéquation de la structure organisationnelle ou de la situation financière de l’intermédiaire d’assurance ou de réassurance ou de l’intermédiaire d’assurance à titre accessoire aux activités de distribution envisagées, il transmet, dans un délai d’un mois à compter de leur réception, les informations mentionnées au I à l’autorité compétente de l’Etat membre d’accueil, laquelle en accuse réception. Cet organisme informe par écrit l’intermédiaire d’assurance ou de réassurance ou l’intermédiaire d’assurance à titre accessoire que l’autorité compétente de l’Etat membre d’accueil a reçu ces informations.

Dans un délai d’un mois à compter de la réception de ces informations, l’organisme qui tient le registre mentionné au I de l’article L. 512-1 reçoit, de la part de l’autorité compétente de l’Etat membre d’accueil, communication des dispositions d’intérêt général applicables dans cet Etat. Cet organisme communique ces informations à l’intermédiaire et lui indique qu’il peut commencer à exercer ses activités dans l’Etat membre d’accueil, à condition qu’il respecte ces dispositions. Si l’intermédiaire d’assurance ou de réassurance ou l’intermédiaire d’assurance à titre accessoire n’a pas reçu communication de ces informations au terme du délai susmentionné, il peut établir la succursale et commencer à exercer ses activités.

III.- Lorsque l’organisme qui tient le registre mentionné au I de l’article L. 512-1 refuse de transmettre les informations mentionnées au I à l’autorité compétente de l’Etat membre d’accueil, il communique à l’intermédiaire d’assurance ou de réassurance ou à l’intermédiaire d’assurance à titre accessoire, dans un délai d’un mois à compter de la réception de toutes les informations mentionnées au I, les motifs de ce refus.

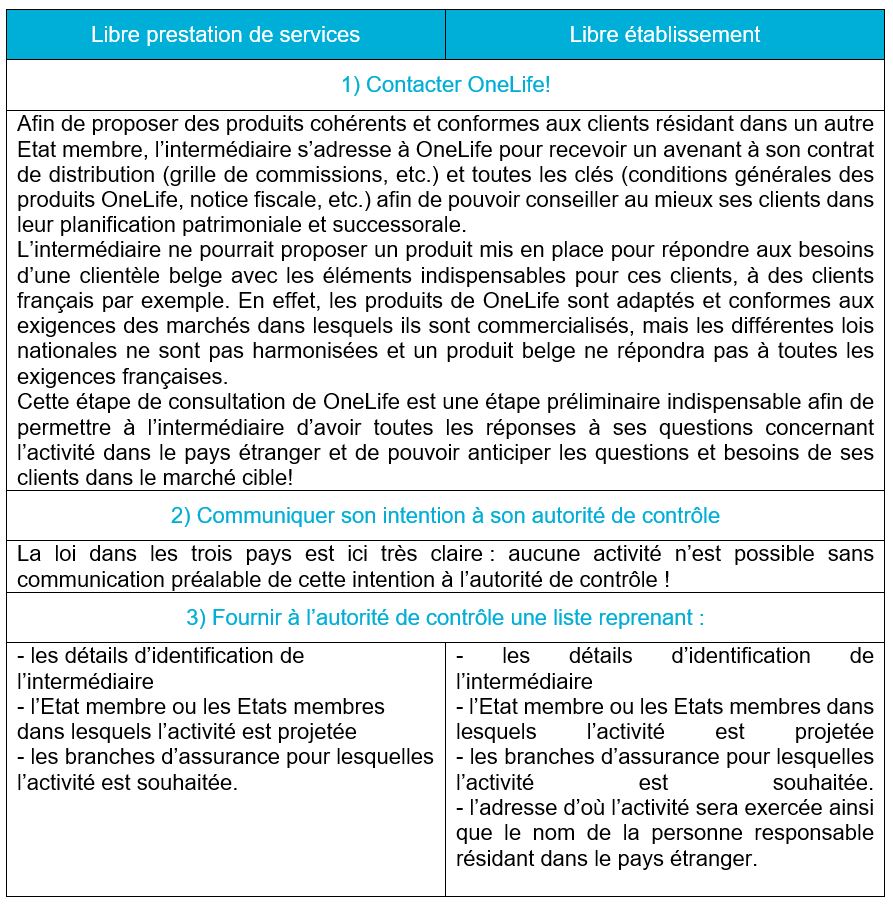

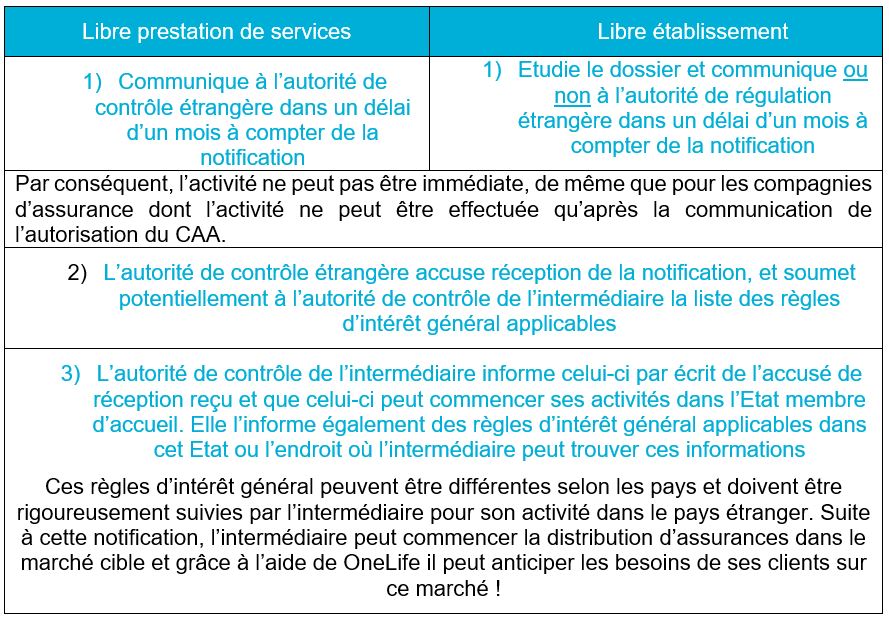

3. Quelle est la procédure à suivre, par régime, avant toute activité dans un autre Etat membre ?

L’intermédiaire doit :

Ensuite, l’autorité de contrôle:

En résumé :![]()

Il est clair que les procédures de notification pour les deux régimes sont similaires. Cependant l’exercice de la distribution d’assurances via le régime de la libre prestation de services est moins lourd et moins coûteux qu’un établissement stable dans un autre Etat membre qui nécessite d’avoir une installation fixe d’affaires et du personnel résident mais qui peut également être une opportunité afin de proposer un service plus proche et personnalisé aux clients.

Quel que soit le régime choisi, l’activité ne peut pas être immédiate et il est conseillé aux intermédiaires :

- D’en informer OneLife au plus tôt afin de pouvoir poser les questions pertinentes

- D’anticiper leur activité à l’étranger afin de raccourcir les délais de traitement administratifs réglementaires et de pouvoir répondre aux sollicitations des clients dans des délais raisonnables.

Vous êtes intermédiaire en assurances et souhaitez développer vos affaires à l’étranger? Les experts de OneLife se tiennent à vos côtés afin de vous accompagner dans ces démarches!

Auteur:

![]() Jean-Nicolas GRANDHAYE – Corporate Counsel at OneLife

Jean-Nicolas GRANDHAYE – Corporate Counsel at OneLife