juin 8, 2020

Il n’est pas rare de rencontrer, dans le cadre de l’élaboration d’une planification patrimoniale familiale, le désir de la part du « père de famille » d’assurer une équité parfaite entre les différents ayants-droits à la succession identifiés. Il est également courant pour le « père de famille » de vouloir planifier la transmission de son patrimoine sur plusieurs générations tout en souhaitant conserver un maximum de contrôle et d’accès au patrimoine.

La flexibilité d’un contrat d’assurance luxembourgeois en fait l’outil de planification patrimoniale parfait pour répondre à ces attentes.

La structuration d’un contrat d’assurance-vie dans le cadre d’une planification successorale se fait ainsi, dans l’idéal, bien avant l’ouverture de la succession du « père de famille » et la transmission effective du patrimoine concerné. Vu que les actifs sous-jacents au contrat d’assurance-vie seront investis dans un fonds soumis aux fluctuations boursières, c’est durant la période allant de l’investissement initial à l’ouverture de la succession que la valeur totale attribuée à chacun des ayants-droit pourra différer.

Un fonds « Umbrella » pour plus d’équité au moment de la succession

Certains clients se diront que l’investissement initial aura été équitable pour chaque ayant-droit, mais beaucoup préféreront une équité parfaite au moment de l’ouverture de la succession.

Une solution existe ! Il s’agit du fonds « Umbrella » prévu dans la circulaire luxembourgeoise 15/3 du Commissariat aux Assurances. Ce fonds dédié partagé (dit « Umbrella ») permet à plusieurs souscripteurs (unis par des liens maritaux ou familiaux étroits, en ligne directe ou collatérale) de détenir un fonds dédié en commun.

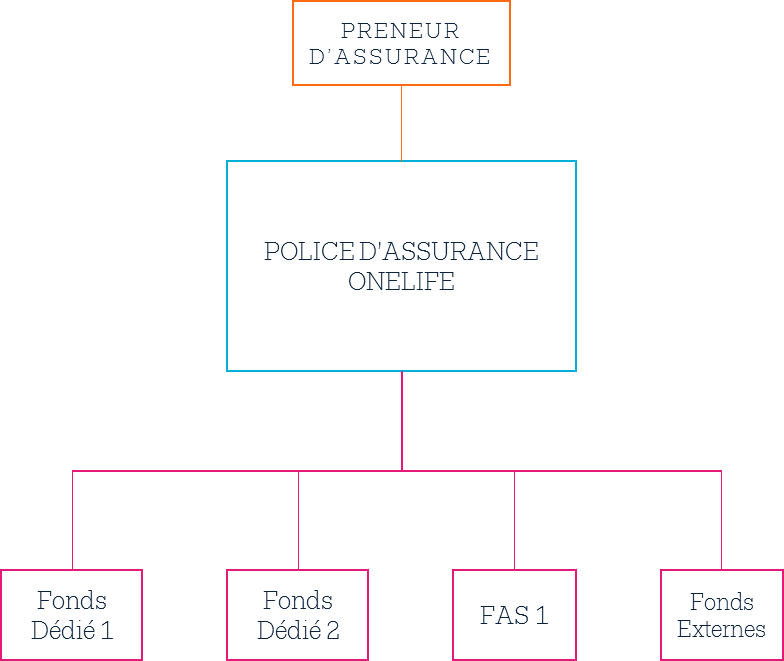

Petit rappel : le principe veut qu’un contrat d’assurance puisse supporter plusieurs fonds dédiés, fonds internes collectifs et même fonds externes en son sein.

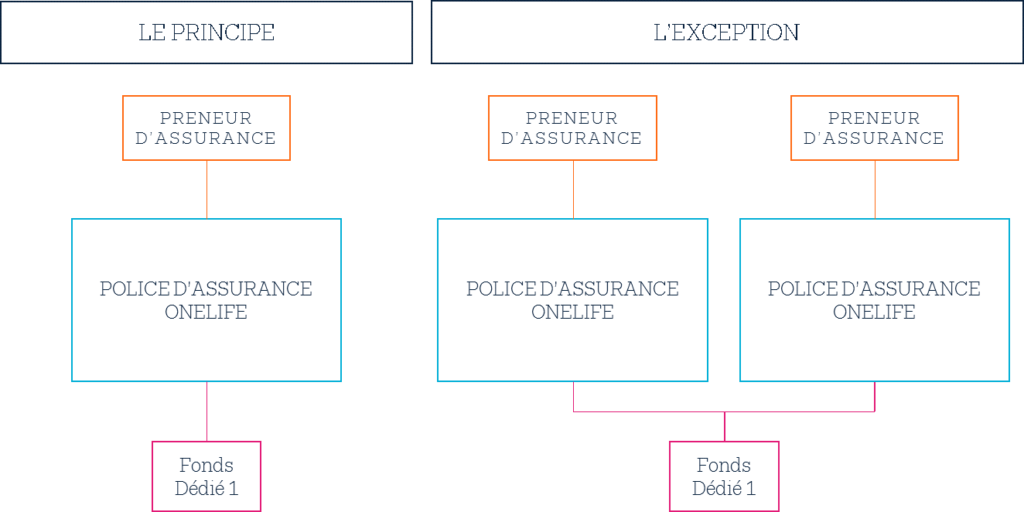

Par contre, le contraire est normalement interdit ! Un fonds dédié ne peut être le support que d’un seul contrat, en principe.

Par exception, OneLife peut demander l’autorisation du Commissariat Aux Assurances d’ouvrir un fonds dédié « Umbrella » si certaines conditions sont remplies.

Notez que le fonds Umbrella étant un fonds dédié, le minimum investi de 125.000,00 euros par contrat devra être respecté.

Une gestion identique pour tous les contrats

La gestion des actifs sous-jacents au contrat d’assurance-vie devra être identique pour chaque contrat. Une équité parfaite sera ainsi maintenue.

Un seul profil d’investissement pour tous les contrats

La gestion étant unique, tout impératif quant au profil d’investissement relatif à un des contrats devra se refléter dans les autres contrats. En d’autres termes, un profil requis comme globalement prudent (pour un contrat au nom d’un mineur par exemple) engendrera une gestion générale « prudente ».

Un fonds Umbrella permettra notamment à un grand père de structurer le patrimoine total à transmettre à ses enfants et petits-enfants (avec le respect des règles civiles concernant la dévolution légale, quotité disponible et réserve légale) de manière claire et équitable.

Exemple de planification patrimoniale… à l’aide d’un fonds dédié Umbrella

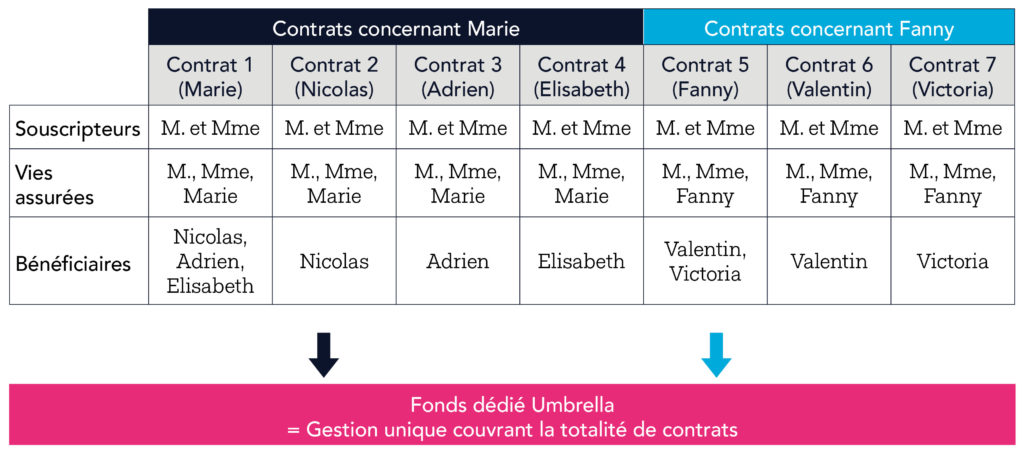

- Lors de la souscription

Supposons un client ayant deux filles, Marie et Fanny, ainsi que 5 petits enfants (Nicolas, Adrien, Elisabeth, Valentin et Victoria). Le désir du client est de faire transiter une partie égale du patrimoine vers chacun de ses enfants et petits-enfants, tout en s’assurant un contrôle de son vivant et en protégeant le conjoint survivant. La solution proposée au client serait alors de structurer le capital par ayant-droit, soit de souscrire 7 contrats différents englobés sous une seule et même gestion via le fonds Umbrella.

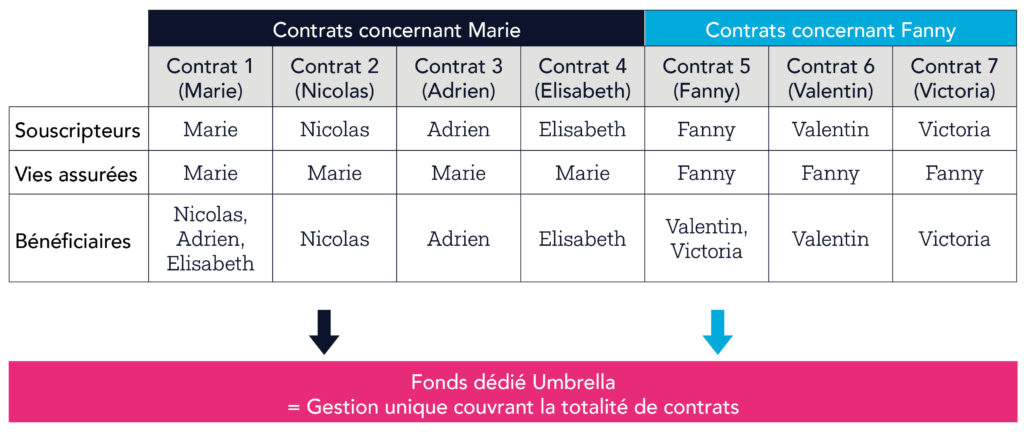

- Au décès de la première génération

La planification patrimoniale aura, dans le cas présent, nécessité une cession de tous les droits du conjoint survivant vers la personne envers laquelle le contrat était destiné. Au vu du fait que le patrimoine était clairement subdivisé entre les différents ayant-droit identifiés, et que ces contrats sont englobés sous une seule et même gestion, une équité parfaite est préservée au moment de la transmission du patrimoine. Les contrats auront dès lors la structuration suivante :

Chaque nouveau souscripteur sera libre de disposer des droits sur le contrat lui revenant, la structuration étant déjà optimalisée d’un point de vue successoral pour les petits-enfants, qui qualifient non seulement en tant que souscripteurs mais également en tant que bénéficiaires au contrat, avec comme conséquence l’absence d’application des droits de succession au dénouement du contrat.

Des familles de plus en plus mobiles

De plus, dans les cas de plus en plus nombreux d’une mobilité croissante des familles aisées, le fonds dédié « Umbrella » sera soumis uniquement à la législation prudentielle luxembourgeoise alors même que les contrats émis sont soumis à des règles contractuelles, civiles et fiscales différentes en fonction du lieu de résidence du souscripteur.

![]()

Nicolas MILOS

Senior Wealth Planner

Vous souhaitez en savoir plus ? Les experts de OneLife se tiennent à vos côtés afin de vous aider dans votre planification patrimoniale et successorale ou celle de vos clients.